美国次贷危机 房价崩了

Table of Contents

人类的本质就是一台复读机:人类历史就是不断在重复过去的事情。

贷款

美国人是咋买房的

优质贷款人-优贷

美国三里屯的托尼将现身说法,讲讲他买房的心路历程。托尼最近要结婚,准备买个房子,不过钱不够,咋办?去银行,找贷款。银行需要先对托尼的贷款资格进行一个评估打分。最终,经过银行评估,托尼有资格贷款。于是生活中很多像托尼这样的人实现了美国梦:买房子,迎娶白富美,走上人生巅峰。当然,向银行打了欠条。

银行收到太多欠条-于是有了二房分忧

银行渐渐地发现,手里剩下一大堆欠条。但欠条这玩意儿,如果大家都还钱,拿着它,可以赚钱。如果好多人赖账,拿着它,麻烦就大了。

话说在美国,有些金融机构就是专门收欠条的。比较出名的是

- 房地美(联邦住宅贷款抵押公司)

- 房利美(联邦国民抵押贷款协会)

简称“二房”,是美国政府成立的机构,专门收欠条,为银行分忧。

二房绝招-理财产品

虽然收了这么多欠条,但二房并不想承担风险,于是就琢磨着,把这些欠条包装一下:变成理财产品!比如说债券什么的。

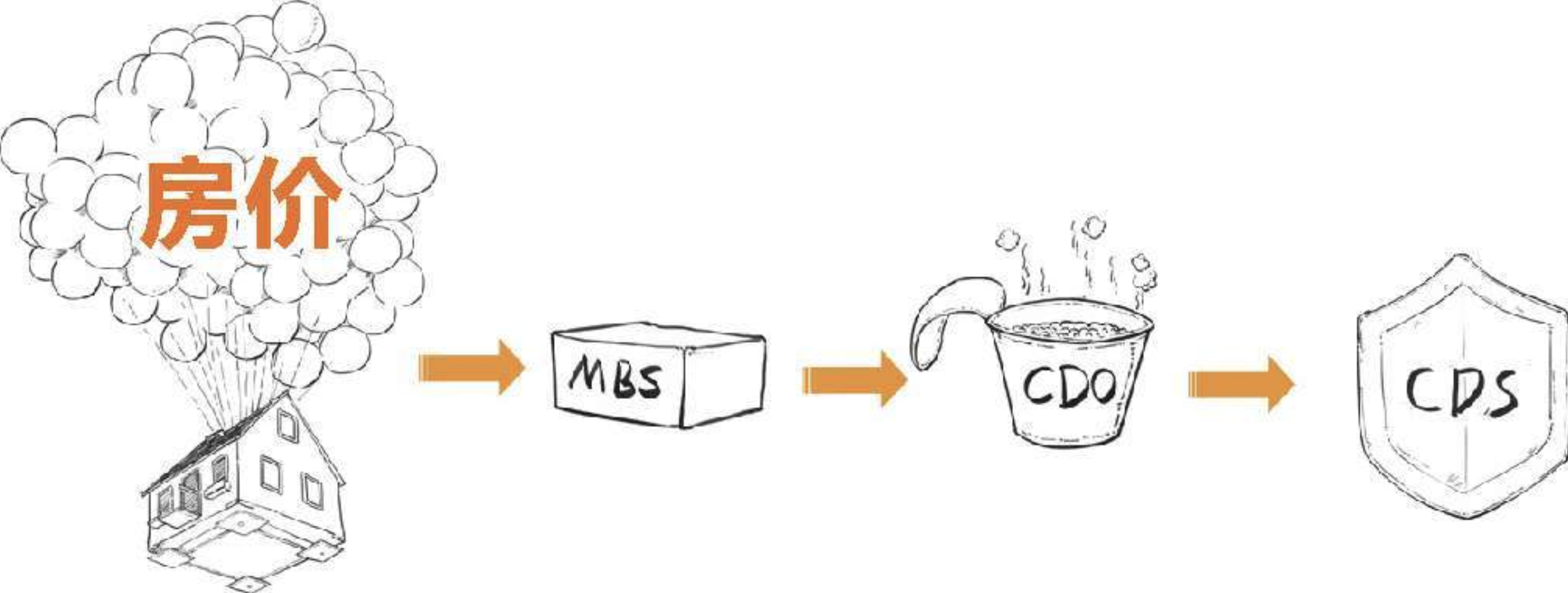

把房屋贷款合同变成理财产品,这就是传说中的资产证券化。

这么酷炫的产品,就差个霸气的名字了。那就叫 MBS 吧!俗称“美白霜”。

托尼还的利息让大家都在赚钱!

然后二房就拿着这些理财产品到处去卖,接盘的都是有钱的主儿,比如投行、基金、保险等。这些投资机构有的是钱,放在手里会烂,倒不如买点理财产品赚点。二房靠着将MBS左手倒右手,就赚了一笔差价。投资机构买了二房的理财产品之后,每个月坐等托尼还的房贷就能来钱。

这样看来,银行在赚钱,二房在赚钱,投资机构也在赚钱,一个个都在赚钱,那到底是怎么赚的呢?赚的都是哪些钱?

整个流程有点复杂,简单概括一下,这些机构无非只做了这么一件事:相信托尼的人品!

而他们赚的钱,其实就是托尼还的利息!

这个故事告诉我们:人品税是真实存在的!当然,如果人人都是还得上钱的高富帅,对大家都好。

但那些穷光蛋咋办呢?

劣质贷款人-次贷

同时8环外的二狗子也想结婚买房,但是钱也不够。于是他也去银行,找贷款。银行对二狗子的贷款资格进行一个评估打分。最终,经过银行评估,二狗子没有资格贷款。

二狗子要买房,但是银行怕他还不了钱,不肯借给他。于是要想让二狗子有钱买房,离不开三波助攻:

- 美国政府

- 银行&二房

- 投行

第一波助攻:美国政府

21世纪最初几年,美国人“水逆”。倒霉到啥程度呢?

- 911恐怖袭击

- 互联网泡沫破灭,股市一片萧条。

美国经济被掏空到没什么消费,政府就想用房子来刺激一下,但是 二狗子信用低 ,银行不愿借钱给他,于是政府就出面了。

第二波助攻:银行&二房

银行可不傻,虽然这是政府的旨意,但如果市场上买房的有钱人越来越少,借给二狗子之后,房子卖不出去,银行还怎么赚钱?

还是和优贷一样的配方:把欠条的风险转给二房。

银行把二狗子的欠条给二房,二房把欠条包装成理财产品MBS。买房的二狗子越来越多,欠条和MBS也越来越多,长期这样下去,二房也吃不消啊!

第三波助攻:投行

投行觉得MBS是个赚钱货,于是就美滋滋地接盘了。

投行要赚钱,就得卖给投资者,但是投资者可不傻,风险高了就不会投。

投行经过一番计算,也不想担这么多风险,于是一拍大腿,把这些MBS再包装成新的理财产品吧!其实还是债券,可以理解为是债券的债券。

很熟悉的操作有没有? 这种新瓶装旧酒的东西,就叫债务抵押证券。

新产品当然要有新名字,那就叫CDO吧!还真别说投行是大忽悠,人家在名字里就说了:CDO=次贷哦!

危机

持续走高的房价

二狗子人品爆发,还清了贷款

皆大欢喜,其他人赚的钱,就是二狗子还的利息。

二狗子还不上钱了

没钱还,那就卖房,用卖房的钱还银行贷款。就这样钱又回到银行、二房、投行、投资者手里了。大家不仅不亏,还赚钱呢,而他们赚的钱,其实就是房子涨的价。完事后大家发现,原来不管二狗子能不能还上钱,都有钱赚,最后大家又可以集体爽歪歪了。

但情况似乎并没有如预想中的一样。因为很多二狗子还不上钱,不得不卖房,市场上的房子越来越多。房子多了,买房的人却没增加,因此就出现了房子供过于求的现象,有的房子肯定卖不掉。最关键的问题是——万一房价跌了咋办?

持续疯狂的理财产品

给理财产品上个保险

比方说你手头有很多CDO,就能给它们上个保险。

如果房价涨,CDO正常,那靠CDO就能赚钱,

不过要定期交点保险费。

如果房价跌,CDO崩了,虽然CDO赚不了钱,

但保险公司会赔钱给你。

这样既赚了钱又没啥风险,所以买的人越来越多。

另一头,保险公司也对房价有种迷之自信:啥都不干,还能白捞保险费,爽歪歪!

为了能赚得更多,保险公司还秀了一波操作,把保险合同包装了一下。

保险摇身一变,也成了理财产品,叫信用违约互换。这就是传说中的CDS。

保险公司顺手把CDS卖了出去,只要房价涨,接盘侠们一起赚保险费!

要是房价跌,也得一起赔,不过没人相信房价会跌。

最后这些理财产品,就拧成了这么一股绳:

全村的希望都在房价上! 可是房价真的不会跌吗?

房价是咋跌的:三把火

- 美联储加息

- 提高浮动利率

- 跳崖式断供

美联储加息:第一把火

这个“息”不是人们向银行借钱时产生的利息,而是银行向美联储借钱的时候产生的利息。

美联储一降息,大家就有钱买房,房价一直涨涨涨。但是长期降息将会产生不好的后果,市场上的钱增多了,商品会涨价,否则商家就会亏本。

总之,加息、降息要轮着来,否则经济容易出问题。既然降息都这么久了,也该加息了。至于加息对房价有没有影响,人们并没有放在心上,毕竟还有银行盯着。

银行提高浮动利率:第二把火

想当年银行借钱给二狗子们买房,二狗子们平时是咋还钱的呢?

- 一开始利率低,每年固定还一点,这叫固定利率。

- 后面利率会随市场利率进行调整,有可能比以前还的要多,这叫浮动利率。

- 美联储加息,银行就得跟着加,浮动利率一下子从裤腰提到后脖子。

跳崖式断供:第三把火

以前利率低,差不多能还上,现在利率提高了,二狗子们还不起了啊!还不起的这种情况就叫断供。

但银行也不怕,因为房价这么高,房子一卖,照样赚钱。于是一批批二狗子的房贷断供了,房子被银行收回去卖掉。

市场上卖房的越来越多,买房的却少了,这时候房价到了顶,开始跌了。除了二狗子们,投资炒房的人也慌了:自己用30万美元贷款买下来的房子,此时却跌到了只值3万美元,血亏啊!干脆不还了。于是越来越多的房子重新回到了市场。

这就引起了跳楼式断供,房价跌到惨不忍睹。

危机大爆发

房价炸弹这一爆,炸到谁了呢?首先是MBS和CDO这些理财产品。由于它们是靠房贷赚钱的,房价一跌,大家断供,钱就打水漂了。所以买这些东西的人就亏大发了!

- 买债券的二房

- 买MBS的投行

- 买CDO理财产品的

- 给CDO加上保险:CDS的大投行

保险公司要不到钱,也赔不起啊,于是直接破产。

保险公司、二房、银行和投资者开始纷纷受到冲击,不是被收购,就是吃土,那叫一个惨。

现实中大多数都是这样的人,保险公司倒了,自己没拿到钱。

不过也有少数人脱手早,在危机里赚到了钱。

金融市场一崩溃,大多数人都玩完。

股市惨淡,失业率飙升,GDP更是一个劲儿地往下滑。

这就是传说中的次贷危机。

美国的善后工作

次贷危机就像传染病,美国病倒了,全世界也凉了,大家的日子都不好过。 美国政府坐不住了,跳出来救市,使用的手段比较多,主要有这三个:

- 国有化:有些金融机构家大业大,不能倒啊,于是政府把这些机构国有化了。

- 发钱:危机一来,钱都蒸发了,大家都缺钱,政府只能靠发钱补窟窿了。

- 降息:给缺钱的金融机构贷款。